《技术协调与标准化新方法》第一条 协调标准根据欧盟官方文件“基于新方法和全球方法的指令的实施指南”中绐出的解释,协调标准是欧洲标准组织(CEN一欧洲标准化委员会;CENELEC—欧洲电工标准化委员会;ETST——欧洲电信标准协会)采用的欧洲标准,按照欧盟委员会和欧洲标准组织达成的通用指南进行制定的,在广泛征求各成员国意见之后,由欧盟委员会批准发布的。换句话说,协调标准是由欧盟委员会授权欧洲标准组织依据新方法指令的基本要求组织制定的欧洲标准。目前,欧盟委员会已发布的协调标准近万项,这些标准配资股票网,对内促进了欧盟市场的一体化,对外成为欧盟重要的技术性贸易壁垒。

如今Mate70系列正式发布,果然全系4款新机都采用了侧边指纹,网友们的困惑随之而来,但看完发布会,我算是弄懂了这个设计。

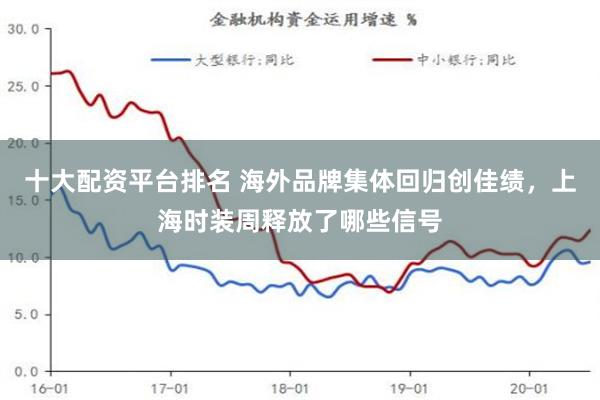

11月22日,国家金融监督管理总局公布了2024年三季度银行业主要监管指标数据情况。今年三季度末,备受市场关注的净息差继续承压,商业银行净息差环比下降0.01个百分点至1.53%。资产质量方面,商业银行不良贷款率为1.56%,环比二季度持平,较一季度下降0.03个百分点,资产质量保持稳健。此外,商业银行总资产和总负债均保持增长。

招联首席研究员董希淼对《证券日报》记者表示,三季度我国银行业发展总体平稳,资产、负债稳步增长,净利润增速边际改善,对实体经济支持服务进一步稳固,表现出较强的韧性。

净利润同比增长0.48%

净息差是反映商业银行经营效益的关键指标之一。继今年二季度商业银行净息差环比企稳后,三季度再下降0.01个百分点至1.53%。

分不同类型银行来看,三季度,大型商业银行、股份制商业银行、城市商业银行、民营银行、农村商业银行、外资银行的净息差分别为1.45%、1.63%、1.43%、4.13%、1.72%、1.44%。其中,大型商业银行、城市商业银行、民营银行、外资银行的净息差环比分别为下滑0.01个百分点、0.02个百分点、0.08个百分点和0.02个百分点;股份制商业银行和农村商业银行的净息差环比持平。

可以看到,民营银行的净息差环比降幅较大。实际上,拉长时间范围来看,今年以来,商业银行的净息差降幅收窄之际,民营银行的净息差降幅整体仍要高于行业平均水平。二季度,商业银行的净息差环比持平,民营银行的净息差环比下降0.11个百分点;三季度,民营银行的净息差继续承压,但降幅较二季度有所收窄。

其他效益性指标方面,三季度,商业银行的净利润同比增速为0.48%,环比有所回升;同时资产利润率和资本利润率分别为0.68%、8.77%,环比均有不同程度的下滑,但降幅较二季度均收窄。

今年以来,7月份和10月份公布的1年期和5年期以上LPR(贷款市场报价利率)均累计下降0.35个百分点,促进降低实际贷款利率水平。商业银行为应对资产端利率下行,加强负债成本管理以稳定净息差。多家上市银行也在近期的2024年第三季度业绩说明会及投资者关系活动中对净息差改善措施这一投资者颇为关心的话题进行回应。

杭州银行管理层在回应净息差趋势时表示,考虑新发放贷款利率仍在下行、存量按揭利率下调,以及存量贷款重定价因素影响,明年净息差仍存在下行压力。

“当前商业银行净息差已经处于历史低位。必须充分认识到,净利息收入仍是当前和未来一段时间银行的主要收入来源,应采取更多措施将银行净息差维持在合理水平。”董希淼表示,一方面,商业银行应立足自身禀赋和优势,继续加大对实体经济特别是中小微企业的支持力度,优化金融资源配置,有的放矢做好“五篇大文章”,努力挖掘新的增长点,坚持量价平衡,以稳定净利息收入;另一方面,要致力于提升核心存款的吸收能力,通过产品、服务等综合经营提升客户忠诚度,持续降低负债成本。除利息收入外,商业银行还应积极拓展中间业务,如发展财富管理业务等高附加值中间业务,提升中间业务收入占比,形成对营业收入的有效支撑,全力减轻净息差下滑压力。

不良贷款率为1.56%

在商业银行等金融机构深入挖掘有效需求、加大信贷对实体经济支持力度的背景下,今年三季度,商业银行的总资产规模继续增长,达到376.34万亿元,同比增长8%。

由于目前有效信贷需求仍偏弱等因素,商业银行的总资产增速总体放缓。今年前两个季度,商业银行的总资产增速连续下滑。到三季度,这一增速较二季度出现回升,8.0%的增长率较二季度上升0.7个百分点。

其中,大型商业银行和股份制商业银行的总资产同比增速均较二季度回升,大型商业银行的总资产同比增长9.2%,环比上升1.3个百分点;股份制商业银行的总资产同比增长4.5%,环比上升0.8个百分点。而城市商业银行及农村金融机构的总资产分别环比下降0.6个百分点、0.5个百分点至8.8%、6.0%。

对于三季度大型商业银行、股份制商业银行与城市商业银行、农村金融机构的总资产增速环比出现分化,中国邮政储蓄银行研究员娄飞鹏在接受记者采访时表示,“银行业经营具有规模经济特点,大型商业银行和股份制商业银行具有规模优势,尤其是大型商业银行在资本充足率相对较高的情况下,加大对实体经济的服务力度。面对有效需求不足,城市商业银行等中小银行整体面临较大的风险防范化解压力和大型商业银行下沉竞争压力,故总资产增速相对有所回落。”

上海金融与发展实验室主任曾刚告诉记者,商业银行的总资产规模增长与整个宏观经济运行密切相关。“在这个过程中,大型商业银行的资产增速展现出优势,主要受几个方面因素影响,一是规模效应优势。大型商业银行的负债端成本更低,运行效率也更高,确保了资产端的低价格竞争优势;二是大型商业银行是服务实体经济的主力军,对国民经济重点领域等的信贷投放具有优势地位,一般的中小型银行较难参与;三是大型商业银行更强的资本实力支撑其信贷规模增速。由于盈利能力更强,大型商业银行内源资本积累和资本充足率水平相较其他类型的银行较高,加之财政部即将发行特别国债以补充大型商业银行的核心一级资本,大型商业银行的资本实力有望进一步夯实。”

数据显示,三季度,大型商业银行、股份制商业银行、城市商业银行、民营银行、农村商业银行、外资银行的资本充足率分别为18.26%、13.80%、12.86%、12.18%、13.26%、19.97%。

此外配资股票网,资产质量方面,三季度商业银行的不良贷款率为1.56%,环比持平,较一季度下降0.03个百分点。其中,大型商业银行、城市商业银行、民营银行、外资银行的不良贷款率环比上升;股份制商业银行的不良贷款率环比持平;农村商业银行的不良贷款率环比下降0.1个百分点至3.04%。

文章为作者独立观点,不代表实盘配资app_专业的正规实盘配资网站_国内可靠的实盘交易配资平台观点